Vertriebscontrolling im B2B SaaS Vertrieb

Ein optimierter, auf die Zukunft ausgerichteter B2B-Vertrieb ist die Basis des Erfolges für SaaS-Anbieter im B2B-Umfeld. Der Dreh- und Angelpunkt ist an dieser Stelle eine entsprechend klare B2B-Vertriebsstrategie, die Prozesse und Strukturen vorgibt.

Diese B2B-Vertriebsstrategie kann allerdings nur dann fundiert entwickelt werden, wenn die richtigen Kennzahlen im B2B-Vertrieb vorliegen und zusätzlich richtig interpretiert werden. Hier kommt des Vertriebscontrolling ins Spiel, das die nötigen KPIs liefert, kontinuierlich trackt und so sicherstellt, dass die B2B-Vertriebsstrategie aufgeht.

In diesem Blogbeitrag erfahrt ihr, was ein gelungenes B2B-Vertriebscontrolling auszeichnet, welcher Instrumente es sich bedienen kann und wie sich das perfekte Wechselspiel von Strategie und Controlling gestaltet.

Viel Spass beim Lesen und happy selling

Børge

Warum ist Vertriebscontrolling im B2B SaaS Vertrieb so wichtig?

Das B2B Vertriebscontrolling im B2B SaaS Vertrieb beschäftigt sich mit der systematischen Informationsgewinnung und -auswertung. Im Fokus steht also die Sammlung und Analyse von Kennzahlen (KPIs), die Auskunft über den Erfolg der B2B-Vertriebsstrategie geben.

Vor diesem Hintergrund sichert das B2B Vertriebscontrolling, die von der Vertriebssteuerung anvisierten Betriebsergebnisse ab, beziehungsweise macht frühzeitig auf Herausforderungen aufmerksam. So garantiert es die zielgerichtete Steuerung des B2B-Vertriebs.

In seiner Position als Schnittstelle zwischen allgemeinem Controlling und Vertrieb nimmt das B2B Vertriebscontrolling eine besonders umfassende Perspektive ein.

Das klassische Controlling ist eher produktorientiert und optimiert Fertigungsprozesse im Hinblick auf Zeit- und Kosteneffizienz. Im B2B-Vertrieb dagegen kommt es auf eine kundenorientierte Haltung an, um den Anforderungen der B2B-Käufer gerecht werden zu können.

Im B2B Vertriebscontrolling kommen beide Ausrichtungen zusammen und werden gleichermaßen berücksichtigt.

So bildet das B2B Vertriebscontrolling nicht nur die Basis für Prozesse im B2B Vertrieb und die damit verbundenen Finanzen, sondern auch für das gesamte Marketing und die Preispolitik.

Strategisches vs. operatives B2B Vertriebscontrolling

Das gesamte Controlling im B2B Vertrieb lässt sich noch einmal kleinteiliger in strategische und operative Zuständigkeitsbereiche unterteilen.

Das strategische B2B Vertriebscontrolling unterstützt das Erreichen von mittel- bis langfristigen qualitativen Zielen, die Erfolgspotenziale erschließen sollen. Hier wird beispielsweise überprüft, ob Marketingstrategien und Vertriebskonzepte umgesetzt oder Kundeneinstellungen positiv beeinflusst werden konnten.

Das operative B2B Vertriebscontrolling dagegen konzentriert sich auf kurzfristige, quantitative Aspekte der Vertriebseffizienz wie Deckungsbeitrags- oder Kundengruppenrechnungen.

Während das strategische B2B Vertriebscontrolling die Zielbestimmung unterstützt und maßgeblich mitgestaltet, regelt und überprüft das operative B2B Vertriebscontrolling die Umsetzung der definierten Vertriebsziele.

Die Vertriebscontrolling-Instrumente zum Erfolg

Gerade das strategische B2B Vertriebscontrolling ist auf effektive Instrumente angewiesen, um die Potenziale, Stärken und Schwächen des Produktsortiments und Vertriebs zuverlässig bestimmen zu können. Nur so lässt sich langfristig sicherstellen, dass die gesteckten Ziele auch erreicht werden können.

Zu den prominentesten gehören die folgenden Instrumente:

#1 - Customer-Value-Management

Im Customer-Value-Management geht es darum, die Bedeutung des einzelnen B2B-Kunden in eurem Kundenportfolio für den Unternehmenserfolg auszumachen. Das ist entscheidend für die Budgetallokation.

Das meiste Budget sollte grundsätzlich für die B2B Kunden in eurem Kundenportfolio ausgegeben werden, die für das Unternehmen am rentabelsten sind. Hier lohnen sich Investitionen wie persönliche Betreuung, spezielle Prämien oder Rabatte.

Eine beliebte Methode zur Bestimmung des Customer-Value ist die ABC-Analyse. Hier werden die B2B-Kunden in A-, B- und C-Kunden eingeteilt. Während A-Kunden den meisten Umsatz einbringen und daher besonders wichtig sind, können C-Kunden aufgrund mangelnder Umsatzstärke vernachlässigt werden. B-Kunden sind wichtig, aber nicht so entscheidend wie A-Kunden.

Um die ABC-Analyse durchzuführen, listet ihr alle B2B-Kunden, absteigend sortiert nach den im letzten Jahr generierten Umsatzanteilen, auf und kumulieren die Umsatzanteile schrittweise. Nun könnt ihr beispielsweise festlegen, dass A-Kunden zusammen 60 Prozent des Umsatzes generieren sollen und können die Gruppengrenzen ablesen. Für B-Kunden geht ihr identisch vor, übrig bleiben die C-Kunden.

#2 - Key-Account-Management

Aus dem Customer-Value-Management leiten sich Konsequenzen für das Key-Account-Management ab. Schlüsselkunden, also meist A-Kunden mit einem besonders hohen Customer-Value, werden von einem Key-Account-Manager gezielt betreut. Dieses Vorgehen soll die Kundenzufriedenheit und -loyalität begünstigen, sodass die wertvollsten Kunden mit hoher Wahrscheinlichkeit Stammkunden werden.

Denn wiederkehrende B2B-Kunden zahlen sich aus. Um das Umsatzvolumen eines Stammkunden zu erreichen, bedarf es im Schnitt sieben Neukunden. Gleichzeitig kostet es fünf mal mehr, einen neuen B2B-Kunden zu gewinnen als einen bestehenden zu halten.

#3 - Benchmarking

Bei diesem Verfahren geht es darum, die eigenen Produkte oder Dienstleistungen mit denen des stärksten Wettbewerbers zu vergleichen. Dabei ist es jedoch nicht als eine einmalige Stärken-Schwächen-Analyse zu betrachten. Vielmehr dient es der kontinuierlichen Betrachtung und Verbesserung und sollte unmittelbare Konsequenzen für die Unternehmensziele und -aktivitäten haben.

Das Benchmarking kann als Prozess aus sieben Schritten verstanden werden:

- Zunächst erfolgt eine Stärken-Schwächen-Analyse des eigenen Unternehmens.

- Auf dieser Basis wird herausgearbeitet, an welcher Stelle der dringendste Handlungsbedarf besteht und welche Chancen es zu nutzen gilt.

- Nun wird ein Vergleichsunternehmen gewählt. In der Regel bietet sich der Marktführer oder der unmittelbare Konkurrent in eurem Marktsegment an.

- Dann werden dessen spezifische Stärken analysiert: Was macht den Wettbewerber so erfolgreich? Welche Schritte wurden auf dem Weg zum Erfolg unternommen?

- Stellt euch nun die Frage, was euer Unternehmen daraus lernen kann. Wie lassen sich die Erfolgsfaktoren der Konkurrenz für das eigene Unternehmen nutzen?

- Aus diesen Erkenntnissen können neue Zielsetzungen und Maßnahmen abgeleitet werden.

- Nach einer Weile wird der Erfolg dieser Maßnahmen in Form eines Soll-ist-Vergleichs betrachtet. Nun beginnt der Prozess von neuem.

Grundsätzlich lassen sich drei Formen des Benchmarking unterscheiden:

- 1 - Schatten-Benchmarking

Bei dieser Form des Benchmarking wird der Vergleich vorgenommen, ohne dass der jeweilige Konkurrent davon weiß. Dadurch stehen oft weniger detaillierte Informationen zur Verfügung, sodass die Übertragung auf das eigene Unternehmen eher möglich ist, wenn sich die Unternehmensstrukturen bereits sehr ähneln.

- 2 - Funktionales Benchmarking

In diesem Fall erfolgt der Vergleich mit Unternehmen, die nicht der eigenen Branche angehören, aber in einem bestimmten Bereich (zum Beispiel den Arbeitsprozessen) als besonderes Vorbild gelten. Hier lassen sich innovative Vorgehensweisen abschauen, allerdings ist die Übertragung auf das eigene Unternehmen aufgrund der inhaltlichen Unterschiede nicht immer einfach.

- 3 - Internes Benchmarking

Hier stellt ihr Vergleiche innerhalb des eigenen Unternehmens an, beispielsweise zwischen unterschiedlichen Abteilungen oder Standorten. Der Vorteil: Sämtliche Daten stehen uneingeschränkt zur Verfügung. Allerdings sind wirklich überraschende und innovative Erkenntnisse selten und das Vorgehen kann zu einem Konkurrenzgefühl innerhalb des Unternehmens führen.

#4 - Produktlebenszyklusanalyse

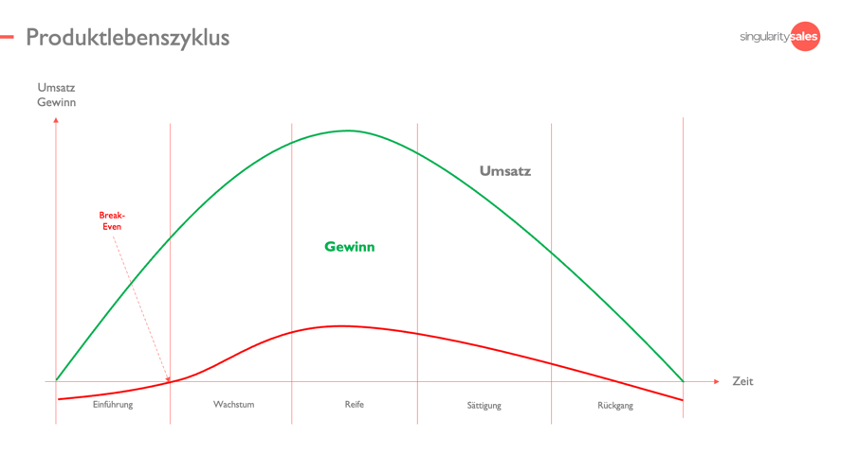

Der Produktlebenszyklus meint die Entwicklung von Umsatz, Gewinn und Absatz eines Produkts im Laufe seiner Verfügbarkeit auf dem Markt.

Die Analyse dieser Entwicklung hat drei Ziele:

- Der zukünftige Absatz soll prognostiziert werden.

- Auf dieser Basis sollen Strategien entwickelt werden, die den Absatzverlauf berücksichtigen und begünstigen.

- Die Produktionsplanung kann unterstützt werden, indem optimale Zeitpunkte für Markterweiterung oder Diversifikationsstrategien gefunden werden, wie etwa zum Ende der Wachstumsphase bestehender Produkte.

Der Produktlebenszyklus kann in bis zu fünf Phasen eingeteilt werden:

#1 - Einführungsphase

In dieser Phase wird das Produkt auf dem Markt eingeführt und intensiv beworben. Je innovativer das Produkt, desto länger dauert die Einführungsphase an, da es in der Regel zunächst nur vereinzelt von B2B-Kunden angenommen wird.

Zunächst ist der Absatz noch gering, entsprechend kennzeichnen diese Phase niedrige Umsätze, niedrige Gewinne und hohe Marketingkosten. Das Ende der Einführungsphase markiert der „Break-Even-Point“ – also der Moment, an dem die Gewinnschwelle überschritten wird.

#2 - Wachstumsphase

Macht ein Unternehmen Gewinn, befindet es sich in der Wachstumsphase. Hier steigen Umsätze und Gewinne weiter – vorausgesetzt, dass das Produkt von der Zielkundschaft angenommen wird.

An diesem Punkt treten in der Regel auch zunehmend Wettbewerber in den Markt ein, sodass durch Produktverbesserungen, Preiskonstanz und -senkung der eigene Marktanteil verteidigt werden muss. Die Phase ist beendet, sobald der Gewinn an seinem Höhepunkt angekommen ist.

#3 - Reifephase

In dieser Phase steigt der Umsatz noch leicht an, der Gewinn bleibt aber konstant. Der Markt hat seine maximale Aufnahmekapazität erreicht und weiteres Wachstum ist kaum mehr möglich.

#4 - Sättigungsphase

Da der Markt nicht mehr wächst, steigt der Wettbewerb zwischen den Marktteilnehmern, es findet ein Verdrängungswettbewerb statt. In jedem Fall sinken Umsatz und Gewinn. Nun können Produkte grundsätzlich überarbeitet oder Nachfolgeprodukte neu in den Markt eingeführt werden.

#5 - Rückgangsphase

An diesem Punkt wird kein Gewinn mehr erwirtschaftet, das Produkt ist unprofitabel. Nun kann es entweder von einem Nachfolgeprodukt abgelöst werden, mit dem der Produktlebenszyklus von neuem beginnt, oder ohne Nachfolger vom Markt genommen werden.

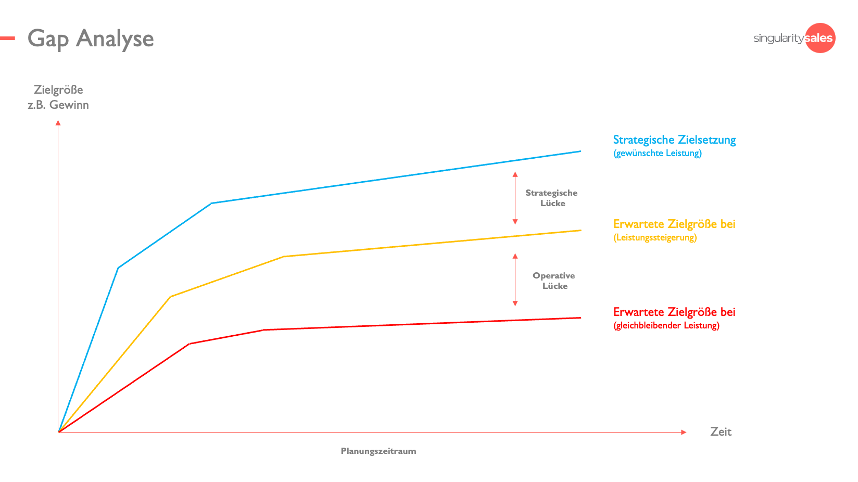

GAP-Analyse

Bei der GAP-Analyse im B2B-Vertrieb geht es darum, einen Soll-Ist-Vergleich zwischen der geplanten und der tatsächlichen Entwicklung bestimmter Zielwerte (wie dem Gewinn) festzustellen. Die Lücke zwischen Wunsch und Wirklichkeit wird dabei als GAP bezeichnet.

Die Grundannahme lautet, dass die bestehenden Lücken ohne Intervention im Laufe der Zeit immer größer werden:

Dabei wird zwischen zwei verschiedenen Lücken oder GAPs unterschieden:

Die operative Lücke im B2B Vertrieb

Die operative Lücke lässt sich bei gleichbleibender Strategie vor allem durch Rationalisierungsmaßnahmen und die effizientere Nutzung vorhandener Ressourcen kurzfristig schließen. Auf diese Weise können allerdings nur realistisch zu erwartende Gewinne realisiert werden, nicht die eigentlichen gewünschten Gewinne.

Die strategische Lücke im B2B Vertrieb

Um diese zu realisieren, muss die strategische Lücke geschlossen werden. Dazu sollte die strategische Vorgehensweise geändert und angepasst werden, denn der gewünschte Gewinn ist nur bei optimalem Vorgehen zu erreichen. Mögliche Maßnahmen sind beispielsweise die Erschließung neuer Märkte oder die Erweiterung des Produktportfolios.

Die GAP-Analyse verrät, welche Lücke weiter klafft, woraus sich konkrete Handlungsempfehlungen und zu verändernde Stellschrauben ergeben.

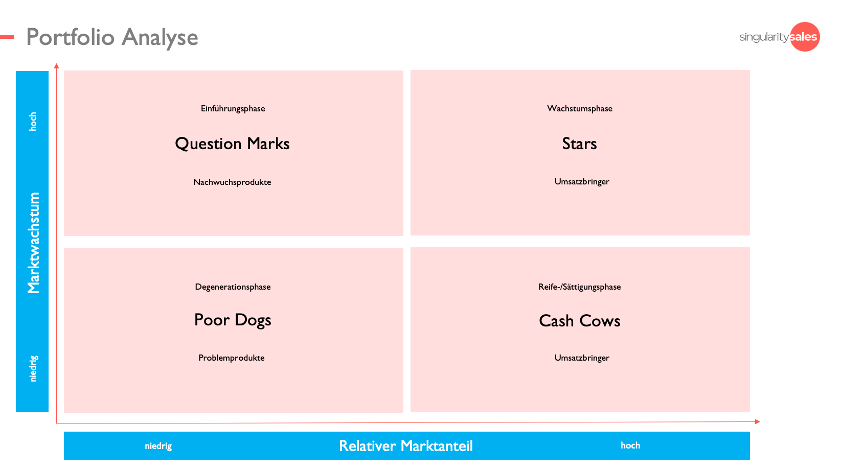

Portfolio-Analyse

Bei der Portfolio-Analyse geht es darum, verschiedene Geschäftseinheiten oder Produkte zu betrachten und zu beurteilen, ob die Zusammenstellung des Produkt-Portfolios attraktiv und sinnvoll ist.

Je nach Ergebnis lassen sich unterschiedliche strategische Maßnahmen ableiten. Im Fokus steht dabei die Balance zwischen risikoarmen und risikobehafteten Produktgruppen / Features im Portfolio.

Dazu stehen euch viele verschiedene Portfolio-Analyse-Modelle zur Verfügung, die bekannteste ist allerdings die Vier-Felder-Matrix der Boston Consulting Group.

Diese teilt das Portfolio in vier verschiedene Produkttypen ein, die verschiedene Investitionsstrategien nach sich ziehen:

- „Question Marks“

Produkte, die sich noch in der Einführungsphase befinden. Dementsprechend ist ihr relativer Marktanteil (noch) gering, da das Marktwachstum aber hoch ist, bergen sie Potenzial. Aus diesem Grund sollte hier eine Investitionsstrategie gefahren werden, um aus den Produkten im Idealfall Stars zu machen. - „Stars“

Produkte in der Wachstumsphase, die Unternehmen den meisten Gewinn einbringen. Sie zeichnen sich durch einen hohen relativen Marktanteil in einem immer noch wachsenden Markt aus. Entsprechend sollten Unternehmen sich hier auf eine Wachstumsstrategie konzentrieren, die die gewonnene Marktposition ausbaut und die Marktführerschaft verteidigt. - „Cash Cows“

Irgendwann ist der Markt allerdings gesättigt und aus den Stars werden Cash Cows. Sie generieren dank ihres hohen Marktanteils immer noch viel Umsatz, bergen aber kaum noch Potenzial. Die Konsequenz ist eine Abschöpfungsstrategie, die sich bemüht, den Marktanteil zu halten, allerdings keine hohen Investitionen mehr vorsieht. Stattdessen wird der durch Cash Cows generierte Umsatz genutzt, um die Question Marks aufzubauen. - „Poor Dogs“

Im Zuge der Rückgangsphase des Produktlebenszyklus werden aus den Cash Cows früher oder später Poor Dogs, die nur noch einen geringen Marktanteil in einem stagnierenden oder schrumpfenden Markt innehaben. Diese Produkte generieren kaum noch Gewinne und sollten im Zuge einer Deinvestitionsstrategie abgestoßen werden.

9 wichtige Kennzahlen im B2B-Vertriebscontrolling

Gerade im operativen B2B-Vertriebscontrolling sind Kennzahlen (KPIs) von großer Bedeutung. Aber auch sämtliche Instrumente des strategischen B2B-Vertriebscontrolling benötigen konkrete Zahlen, um entsprechende Analysen vorzunehmen.

Zu den wichtigsten Vertriebskennzahlen zählen die folgenden:

- Umsatz - Der Umsatz ist neben dem Gewinn vermutlich die zentrale KPI, dient alleine aber kaum der Problemanalyse. Denn um herauszufinden, warum der Umsatz rückläufig ist, müssen neben Instrumenten wie der Produktlebenszyklusanalyse noch weitere Kennzahlen zugrunde gezogen werden.

- Marktanteil - Der Marktanteil berechnet sich wie folgt:

Umsatz des Unternehmens x 100 Prozent / gesamten Umsatz im Markt

- Relativer Marktanteil - Für den relativen Marktanteil wird der Umsatz des größten Konkurrenten als Bezugswert herangezogen:

eigener Umsatz x 100% / Umsatz des Konkurrenten

- Deckungsbeitrag - Als Deckungsbeitrag oder Bruttogewinn wird die Summe bezeichnet, die zur Deckung der Fixkosten genutzt werden kann. Konkret handelt es sich hierbei um den Teil des Verkaufserlöses, der die Stückkosten übersteigt.

- Reklamationsquote - Wie groß ist der Anteil der reklamierten Produkte an allen Käufen? Eine hohe Reklamationsquote spricht für mangelhafte Produktqualität und verursacht vermeidbare Kosten.

- Stornoquote - Wie groß ist der Anteil der stornierten Verträge an allen neu abgeschlossenen Verträgen? Eine hohe Stornoquote kann auf zu lange Lieferzeiten, schlechte Kundenberatung oder einen Vertrauensverlust hindeuten.

- Rentabilität - Die Rentabilität gibt das Verhältnis zwischen dem erwirtschafteten Gewinn und dem investierten Kapital an und kann aus verschiedenen Perspektiven betrachtet werden:

- Generiert eine Kundengruppe mehr Umsatz als ihre Akquise kostet?

- Übersteigt der Umsatz durch ein Produkt dessen Produktionskosten?

- Sorgt der Einsatz von finanziellen und personellen Ressourcen im Marketing für ausreichend zusätzliche Käufe?

- Generiert eine Kundengruppe mehr Umsatz als ihre Akquise kostet?

- Konversionsraten - Konversionsraten geben das Verhältnis von Besuchen einer Website und dort erfolgten Konversionen an. Das können Käufe sein, meist ist aber die Eingabe von Kontaktdaten gemeint. Die hinterlassen Interessenten zum Beispiel, um ein E-Book herunterzuladen oder sich für einen Newsletter anzumelden. Geringe Konversionsraten deuten auf fehlende Calls-to-Action oder nicht ausreichend optimierte Landing-Pages hin.

- Abschlussquoten - Unter der Abschlussquote wird das Verhältnis der Anzahl geführter Verkaufsgespräche und erteilter Aufträge verstanden. Sie ermöglicht noch einmal mehr Erkenntnisse über die Performance von Vertriebsmitarbeitern als die reine Zahl der Kaufabschlüsse. So kann Vertriebler A in einem Monat vielleicht zehn Abschlüsse verzeichnen, benötigt dafür aber 15 Verkaufsgespräche. Vertriebler B schafft nur acht Verkäufe, braucht dafür aber auch nur neun Gespräche. Die zu ziehenden Konsequenzen unterscheiden sich. Während Vertriebler A an seiner Gesprächs- und Verkaufstechnik arbeiten sollte, müsste Vertriebler B insgesamt aktiver werden.

Über SingularitySales:

Wir entwickeln, etablieren und skalieren erfolgserprobte Sales-Strategien mit Kundendialog - Inhouse sowie im Outsourcing. Wir bündeln mehr als 60 Jahre Expertise im B2B Vertrieb - vorwiegend im Bereich XaaS und haben insgesamt mehr als 1 Milliarde EURO an ARR aufgebaut.

Ich wünsche Euch viel Spaß und Freude bei der Umsetzung!

Liebe Grüße

Børge

0 Kommentare